2020年的伯克希尔·哈撒韦股东大会顺利召开。但这一年注定是不一样的一年。不同于往年奥马哈小城的人山人海,今年巴菲特第一次采用了纯线上的方式来召开他的股东大会。不过不论线上线下,巴菲特的股东大会都是全球优秀投资人的盛会。其中肯定还有这么一位——不知你是否还记得,就是那位和巴菲特赌了十年的泰德·西德斯。点击这里收听原版采访。

西德斯与巴菲特的十年之赌

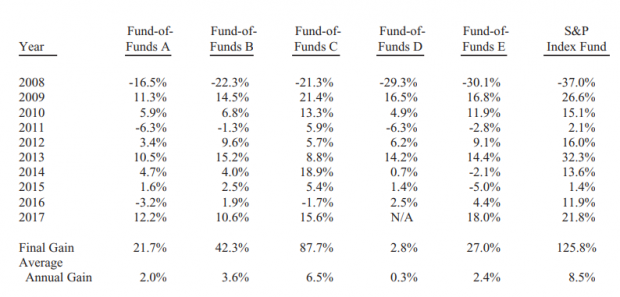

2005年,巴菲特在伯克希尔哈撒韦公司的年报上声称由专业投资者管理的对冲基金在一段时间内表现将逊色于被动管理的指数。原因是对冲基金收取的高昂管理费,这些经年累月的费用会在很大程度上抵消对冲基金的表现。后来,巴菲特公开提出以50万美元打赌,以十年为限,赌任何一个专业投资者都挑不出5只对冲基金可以战胜只收取象征性费用而未受管理的标普500指数基金的业绩。

“我提出赌注期限为10年,并点名低成本的先锋标普基金(Vanguard S&P Fund)来押注。随后,我充满期待地等待各个基金经理(他们可以把自己管理的基金包括在5只基金内)蜂涌而来,来为他们的职业辩护。毕竟是这些基金经理催促着客户在他们的投资能力下了几十亿美元的赌注。既然这样,他们就不应该害怕把自己的钱拿出来一点,和我赌一把。但随之而来的是寂静之声。尽管有成千上万的基金经理靠推销自己的选股本领累积了惊人的财富,但却只有个人——泰德-西德斯接受我的挑战。“

——伯克希尔·哈撒韦2016年《致股东的信》

2007年,巴菲特说:“没有人接受我的挑战,那么我一定是对的”。于是,就有这样一位先生,揭竿而起,应了巴菲特的赌约,他就是泰德·西德斯。

泰德·西德斯是谁?

泰德·西德斯

正是因为这样的原因,西德斯觉得有必要去捍卫对外委托投资的理念,所以应了巴菲特的赌约。看起来,这更像是两个投资界的顶级高手——巴菲特和史文森的巅峰对决。

赌局

沃伦·巴菲特

于是,这场赌约就开始了,时间从2008年1月1日开始,到2017年12月31日结束。

标普500 vs. 对冲基金母基金

但是,从另外一方面来说这个组合更加有趣,因为它包罗万象。有一些对冲基金投资于债务证券,还有一些涉足大宗商品、货币、利率以及其他策略。其次,对冲基金不同于标普500,它的投资中包括全球的中、小股。所以,对冲基金组合与标普500最关键的区别在于,对冲基金组合市场风险更小但更多样化。在标普500中投资1美元,这就是1美元的市场敞口,但是对冲基金通常只占市场风险的一半,因为他可以结合做多和做空的策略。比如说标普500涨了50%,那么对冲基金可能只涨25%,但是如果标普500跌50%,对冲基金可能只跌25%。所以,对冲基金更有效地保护了资金。

疯狂的假设:对冲基金费用为0

经营好对冲基金需要有深刻的洞察。现在很多对冲基金采用多策略,而不是单一策略。这就要求基金不仅需要深刻了解个别策略,还要知道如何进行资产配置,是战略配置资产和自下而上策略实施的结合。这也已经成为了对冲基金的一个重要回报驱动因素,也成为了对冲基金的核心价值。

答案揭晓

赌约之后的人生

赌约之后,西德斯也开启了人生的新篇章。在结束了自己在门徒资本的生涯后,在2017年他推出了播客——资本配置者,专注采访全球顶级资产拥有机构和管理人的想法及其背后的过程,了解这些资本“帝国”的守门人如何配置其时间和资金。到2020年,该节目的下载量超过了300万次。《巴伦周刊》将其评为商业和金融领域的七大最佳播客之一,《商业内幕》将其列为十大“必听”投资播客之一。期间,西德斯还在资产管理上,进行了新的探索,为单一家族经营家族办公室,进行资产配置。

结语

回到今天,再看这个赌约。是否里面也有一些运气的成分在呢?过去十几年恰逢美股经历了前所未遇的大牛市。如果把这个赌约的时间延长到今天,甚至更长时间,在经历这一轮股市的下调后,结局是否会不一样呢?

同时,我们也看到了委托外部基金投资的局限性。要赢过市场,必须要有深刻的洞见。只有和最优秀的基金为伍,才能创造出超越市场的收益。从某种角度上来说,巴菲特是一位优秀的基金经理。很多海外长期机构投资者配置巴菲特的公司,是看重巴菲特的资产配置能力,把伯克希尔做一个基金来配置。巴菲特长期好于市场的业绩,正说明了投资优秀基金的优势。关键在于,投资者是否有能力找到这样的基金。史文森能够这样做,是因为他领导下的耶鲁捐赠基金有这个能力。普通投资者是否有这个能力呢?如果没有这个能力的话,或许把钱投资于市场中最优秀的指数才是最好的投资方法。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号